Diferimientos largos y crisis económica, complicaron situación de prestatarios

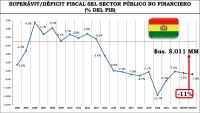

La situación de la economía nacional es incierta debido a un entorno externo complicado y a nivel interno, la escasez de dólares y combustibles mantienen en vilo a importadores y transportistas. Mientras tanto, el crecimiento económico se desacelera y los precios de los productos van subiendo.

El diferimiento establecido luego de la pandemia y la crisis económica, que se va agudizando, complicaron la situación de prestatarios, quienes plantean condonación y acusan a las entidades financieras de malas prácticas.

Como se recordará, la semana pasada, la Asociación Nacional de Prestatarios anunció la presentación de un proyecto de ley para reducir las obligaciones financieras, así como avanzar en la condonación de la deuda.

Asimismo, la ASFI emitió normativa con relación al refinanciamiento y/o reprogramación de los créditos, en la cual las entidades financieras podrán contemplar la inclusión de períodos de gracia y otros mecanismos favorables para los deudores, efectuando la evaluación y análisis caso por caso a cada prestatario, indicaba una nota de prensa.

Con relación a los procesos judiciales, ASFI, como medida de alivio, dio a conocer que emitió una normativa que amplió el plazo de 91 a 121 días para el inicio de acciones judiciales en caso de impago del crédito para facilitar las opciones de negociación entre las entidades y sus clientes, y ampliando la posibilidad de que se puedan encontrar soluciones previas a un cobro judicial, señala una nota de prensa de la entidad reguladora.

El Gobierno aprobó un Decreto Supremo que permite a los prestatarios solicitar de forma expresa y voluntaria la reprogramación y el refinanciamiento de sus créditos. La norma obliga a las entidades financieras a implementar procedimientos “simplificados y ágiles” para evaluar estas solicitudes, indica una nota de prensa del Ministerio de Economía y Finanzas Públicas.

Diferimiento

En 2020, el Parlamento con mayoría legislativa del Movimiento al Socialismo (MAS) aprobó una ley para diferir los créditos por la presión social y en agosto de este año el Gobierno de transición aprobó el reglamento de dicha norma.

Ante esa situación, el exdirector del Banco Central de Bolivia (BCB), Gabriel Espinoza, indicó que Bolivia registró uno los diferimientos más largos, por una ley aprobada por la mayoría de legisladores masistas en la Asamblea.

Explicó que el problema de diferir demasiado recae la carga en los prestatarios, debido a que los intereses se van acumulando y cuando uno empieza nuevamente a cancelar sus cuotas, estas son más altas o el interés acumulado es mayor al que se tenía al principio.

Por ello, explicó que ante ese panorama es importante que entienda el prestatario, cuanto más tiempo dure el diferimiento más intereses pagará.

Para el presidente del Colegio Departamental de Economistas de Tarija, Fernando Romero, las reprogramaciones no son sanas, ya que tienen sus consecuencias en el futuro.

Entretanto, Espinoza sostiene que cualquier medida, como diferimiento y reprogramaciones, sólo buscan patear el problema hacia adelante, pues los intereses se van acumulando y será imposible de sostener (el crédito).

La responsabilidad pasa por el Gobierno, que debe facilitar un entorno laboral y de negocios para que la gente vea que sus ingresos suben, pero cuando caen en vez de responder con medidas para revertir esta situación, sólo se aboca a aplicar diferimientos y reprogramaciones, criticó.

Para el entrevistado, la salida a la caída de ingresos no pasa por reprogramar o aplicar diferimientos, sino por la implementación de un plan de reactivación económica y estabilidad coherente, que permita que los negocios vuelvan a operar nuevamente.

Espinoza coincide, por separado, con la opinión de Romero, al indicar que la reprogramación no puede ser indefinida, debido a que las garantías, la edad del prestatario, las condiciones de sus negocios, cambian.

“No pueden reprogramar solamente, tiene que tener condición mínima y estas condiciones se van agotando”, reflexionó.

Banca

A pesar de las normativas emitidas por la ASFI y el Gobierno, la Asociación de Bancos Privados de Bolivia (Asoban) expresó que las reprogramaciones y refinanciamiento siempre lo aplica la banca, además estas herramientas se encuentran en la Ley de Servicios Financieros.

A finales de 2021, la cifra de las reprogramaciones alcanzó a 5.500 millones de dólares.

Mientras tanto, Espinoza recuerda que el sistema financiero está bien, tiene liquidez suficiente, y no se ha observado salida de depósitos, pero va realizando la intermediación a un ritmo menor de lo que se veía en el pasado.

Considerando el entorno económico, está extraordinariamente bien, el gran problema es de los prestatarios, quienes después de la pandemia y a pesar de las medidas aplicadas, tuvieron que enfrentar un mercado laboral debilitado.

“No hubo un plan de recuperación adecuado para la economía y ello afectó la calidad del empleo” y el estatus de las familias: pasaron de asalariados a cuenta propistas y sus ingresos se redujeron.

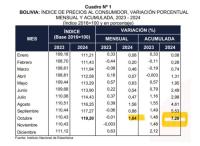

El escenario inflacionario, que registra el mercado boliviana, redujo más el poder adquisitivo de las personas, así como el ingreso disponible de las familias.

En ese contexto, indicó que los ingresos no alcanzan para cumplir con todas la obligaciones y provoca preocupación en las familias para mantener los pagos vigentes, por ello se registra las presiones para que haya reprogramaciones, refinanciamiento y hasta condonación de la deuda.

“Más que un problema del sistema financiero es un problema de la economía real. Trabajadores que tienen deuda, ven que los precios suben y su ingreso laboral empieza a caer lentamente”, reflexionó.

Últimas noticias

Según el Gobierno, bloqueos y protestas internas,...

Personal de la DTDA-ANH realizando la medición de...

En el despacho del viceministro Arnez...

El ingeniero Guillermo Torres Orías, ex ministro ...

El abogado Hugo de la Fuente, conocedor de leyes e...

Vehículo afectado. Organizaciones criminales quem...

presidente de Fegasacruz, Walter Ruiz. Foto feegas...

Momentos de la conferencia de prensa de representa...

SERGIO RODRÍGUEZ DURANTE SU PARTICIPACIÓN EN EL ...

Aún no se conoce cuál será el precio al que ven...

Productos nacionales siguen altos, pero se encuent...

Los precios de los productos de la canasta familia...

Explicación del estudio sobre empleabilidad. ...

Presentación del Soat....

Representantes empresariales que asistieron al enc...

Vehículos en busca de combustible. Foto árbol ...

ejecutivo de la CAO en conferencia de prensa. Foto...

Henry Oporto de Fundación Milenio, en la presenta...

Ministro de Desarrollo Rural y Tierra, Yamil Flore...

Salar de Uyuni. Foto abi...

COSECHA DE SOYA. FOTO. RRSS ...

Presidente luis arce, obvió muchos temas cruciale...

AYER SE REGISTRÓ UNA BOCHORNOSA SESIÓN EN LA ALP...

El presidente Luis Arce lidera la mesa de trabajo ...

Productores lecheros expresaron su preocupación p...

directora de Asfi, Ivette Espinoza. Foto El DIARIO...

Arboles de Banana en el suelo. Sector bananero enf...

Maquinaria en pleno trabajo de la cosecha. La siem...

Parte de la variedad de hamburguesas que la ciudad...

estaciones de servicio piden trato igualitario. ...

Los tres sectores en conferencia de prensa....

Momentos de la firma entre ambos representantes....

bloqueos afectan a los restaurantes....

Reunión empresarial...

Dirigente de los chóferes, Víctor Tarqui. Foto A...

La producción de camélidos tiene gran acogida a ...

Soya transgénica pronto a sembrarse en Santa Cruz...

momentos de la presentación de la situación de l...

Las cargas de banana no pueden llegar a destino po...

CEO de Soboce, Francisco Shwortshik. Foto Soboce ...

Se oficializa el uso de "Criptomonedas" en Bolivia

Las criptomonedas en Bolivia

Las Criptomonedas y Criptoactivos ya son legales en Bolivia