Banca acatará norma y rechaza la condonación de deudas

Las entidades financieras siempre aplicaron las reprogramaciones y el refinanciamiento, además que estas herramientas se encuentran establecidas en la Ley de Servicios Financieros.

Ante la propuesta de deudores para que se condonen sus deudas e intereses, la Autoridad de Supervisión del Sistema Financiero (ASFI) amplió plazos de procesos y plantea refinanciamiento y reprogramación, y la banca acatará la normativa, pero descartó la condonación de créditos, de acuerdo al secretario general de Asoban, Nelson Villalobos. Mientras tanto, el sector afectado está en estado de emergencia y anuncia marchas para la próxima semana.

Villalobos, en conferencia de prensa, dijo que el sector reconoce los problemas que confronta el país actualmente y en los ciudadanos, por ello ratifican el comunicado de la Asociación de Bancos Privados de Bolivia (Asoban) emitido el pasado martes, donde asegura su predisposición para alcanzar soluciones con los prestatarios que se han visto afectados por diferentes temas, climatológicos, conflictos sociales y situación económica del país.

“(…) las entidades bancarias mantienen su predisposición a resolver de manera conjunta con los prestatarios, las dificultades con el cumplimiento de las obligaciones contraídas con las entidades de intermediación financiera”, indicó.

Como se recordará, la semana pasada, la Asociación de prestatarios a nivel nacional indicaron que los bancos abusan de ellos, pues cobran primero los intereses y después el capital, además muchos han ingresado en procesos judiciales por no pagar las obligaciones financieras y por ello solicitaron condonaciones.

“La actividad de la banca es de intermediario, es decir, capta recursos del público y luego prestar a clientes que así lo necesiten. Los bancos procuran recuperar los recursos financiados, por ello no es posible consolidar la condonación de estos créditos”, reflexionó Villalobos.

Bancos

Explicó que los bancos asociados tienen mecanismos habilitados de reprogramación y refinanciamiento, incluso la aplicación de períodos de gracia, en función a las características del flujo de dinero que tengan los prestatarios. Sostuvo que la banca toma en cuenta la situación de cada prestatario.

“La banca ha reprogramado y refinanciado desde siempre”, aseguró a tiempo de señalar que en los últimos años el número de reprogramaciones aumentó.

Hasta el 2020, transcurrido el período de la pandemia, la cartera reprogramada alcanzó a 1.000 millones de dólares, pero a finales de 2021 la cifra se elevó a 5.500 millones de dólares, un aumento de 4.500 millones en un año.

Informó que los bancos reprograman el 20% de la cartera total de créditos. En agosto pasado, la cifra de la mora alcanzó a 985 millones de dólares, de los cuales más del 61% de esta cartera ha sido reprogramada; estamos hablando de 50.000 prestatarios que enfrentan acciones judiciales.

Dijo que alrededor del 1,14% de prestatarios confronta alguna acción judicial, pero estos también pueden aproximarse a sus entidades bancarias y buscar una solución conjunta, como refinanciar sus operaciones.

Recordó que alrededor del 98,98% de la cartera es en bolivianos, la banca casi no tiene créditos en dólares estadounidenses.

El sistema bancario cuenta con millón y medio de prestatarios y el sistema financiero en su conjunto alcanza a 1,9 millones de prestatarios.

Explicó que la normativa establece plazos para la cartera vencida y para iniciar el proceso judicial. Para lo primero, el período es de 30 días y en el segundo caso es 90 días. Sin embargo, con la última determinación de la ASFI, se amplía a 240 días, para que la banca inicie acciones legales a los prestatarios.

Como se recordará, de acuerdo a la ASFI, el porcentaje de mora alcanzó a agosto (3,5%) y la entidad reguladora, asegura que está por debajo del promedio de la región y que la solvencia del sistema financiero es sólido.

Coyuntura

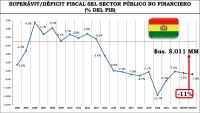

Para el presidente del Colegio Departamental de Economistas de Tarija, Fernando Romero, la situación es complicada desde la pandemia, así como por la actual coyuntura económica del país.

A pesar que el sistema financiero reporta una mora por encima del 3%, es sólido, aseguró el economista a tiempo de indicar que los retrasos en las obligaciones financieras obedecen a la caída de la producción, el contrabando, la informalidad y la situación política.

Sostiene que la Ley de Servicios Financieros establece las reprogramaciones, pero no es sano reprogramar ya que afecta a todo el sistema, pues la intermediación financiera es captar recursos y otorgar créditos, esta actividad disminuye, posteriormente tendrá sus efectos negativos en el crecimiento económico y en la inversión.

“Cae la inversión y cae el crecimiento”, apuntó Romero y reiteró que no es positiva la medida.

Últimas noticias

Según el Gobierno, bloqueos y protestas internas,...

Personal de la DTDA-ANH realizando la medición de...

En el despacho del viceministro Arnez...

El ingeniero Guillermo Torres Orías, ex ministro ...

El abogado Hugo de la Fuente, conocedor de leyes e...

Vehículo afectado. Organizaciones criminales quem...

presidente de Fegasacruz, Walter Ruiz. Foto feegas...

Momentos de la conferencia de prensa de representa...

SERGIO RODRÍGUEZ DURANTE SU PARTICIPACIÓN EN EL ...

Aún no se conoce cuál será el precio al que ven...

Productos nacionales siguen altos, pero se encuent...

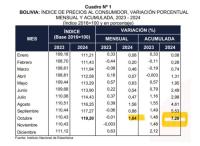

Los precios de los productos de la canasta familia...

Explicación del estudio sobre empleabilidad. ...

Presentación del Soat....

Representantes empresariales que asistieron al enc...

Vehículos en busca de combustible. Foto árbol ...

ejecutivo de la CAO en conferencia de prensa. Foto...

Henry Oporto de Fundación Milenio, en la presenta...

Ministro de Desarrollo Rural y Tierra, Yamil Flore...

Salar de Uyuni. Foto abi...

COSECHA DE SOYA. FOTO. RRSS ...

Presidente luis arce, obvió muchos temas cruciale...

AYER SE REGISTRÓ UNA BOCHORNOSA SESIÓN EN LA ALP...

El presidente Luis Arce lidera la mesa de trabajo ...

Productores lecheros expresaron su preocupación p...

directora de Asfi, Ivette Espinoza. Foto El DIARIO...

Arboles de Banana en el suelo. Sector bananero enf...

Maquinaria en pleno trabajo de la cosecha. La siem...

Parte de la variedad de hamburguesas que la ciudad...

estaciones de servicio piden trato igualitario. ...

Los tres sectores en conferencia de prensa....

Momentos de la firma entre ambos representantes....

bloqueos afectan a los restaurantes....

Reunión empresarial...

Dirigente de los chóferes, Víctor Tarqui. Foto A...

La producción de camélidos tiene gran acogida a ...

Soya transgénica pronto a sembrarse en Santa Cruz...

momentos de la presentación de la situación de l...

Las cargas de banana no pueden llegar a destino po...

CEO de Soboce, Francisco Shwortshik. Foto Soboce ...

Se oficializa el uso de "Criptomonedas" en Bolivia

Las criptomonedas en Bolivia

Las Criptomonedas y Criptoactivos ya son legales en Bolivia